Trong khi rất nhiều người vẫn còn chưa sử dụng thẻ tín dụng thì rất nhiều người khác đã chuyển sang sử dụng các sản phẩm thẻ tín dụng có nhiều tiện ích hơn. Nếu bạn thường xuyên chi tiêu với thẻ tín dụng thì chắc chắn là các dòng thẻ tín dụng cashback với tính năng hoàn tiền là dòng thẻ mà bạn không thể không cân nhắc sử dụng.

Bài viết này sẽ giúp bạn hiểu rõ về loại thẻ tín dụng này, và tìm được sản phẩm phù hợp với mình nhất dựa trên việc cân đối chi phí khi sử dụng thẻ và khả năng số tiền bạn sẽ được hoàn trong mỗi năm.

Thẻ tín dụng cashback là gì?

Thẻ tín dụng cashback là gì?

Với lợi ích không cần sử dụng tiền mặt, có thể mua hàng trước trả tiền sau, thẻ tín dụng đang ngày càng được nhiều người ưa chuộng. Tuy vậy, thẻ tín dụng có rất đa dạng và có nhiều loại khác nhau. Theo kinh nghiệm cá nhân của mình loại thẻ mang lại lợi ích nhiều nhất cho chủ thẻ chính là thẻ tín dụng cashback với tính năng hoàn tiền ưu việt.

Tính năng cashback của thẻ tín dụng là tính năng "hoàn tiền". Tức là nếu bạn chi tiêu càng nhiều với thẻ tín dụng thì sẽ được hoàn tiền càng nhiều. Tùy vào loại thẻ và loại giao dịch mà bạn thực hiện, mức hoàn tiền sẽ khác nhau. Ví dụ như thẻ Citibank cashback hiện đang là dòng thẻ có tỷ lệ hoàn tiền rất cao. Tuy nhiên, loại thẻ này cũng có phí thường niên khá cao.

Tùy vào giao dịch mà bạn thực hiện mà tỷ lệ hoàn tiền khác nhau, ví dụ như thẻ của VPBank có mức hoàn tiền lên tới 6% cho các giao dịch y tế, giáo dục chẳng hạn...là một lợi ích hoàn tiền vô cùng lớn.

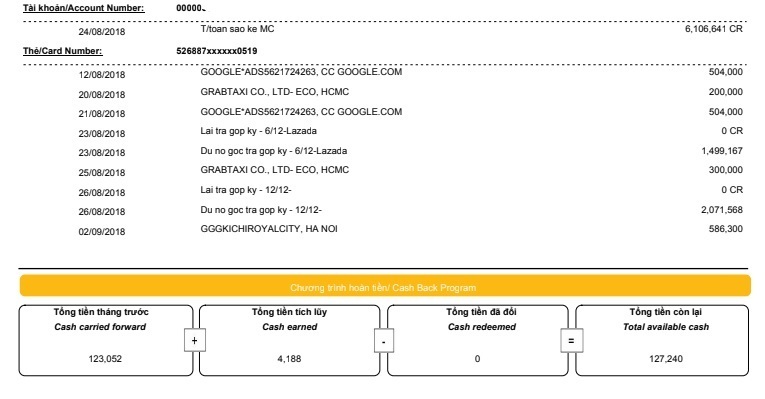

Tiền cashback thể hiện trên sao kê thẻ tín dụng

Ngoài ra, tỷ lệ hoàn tiền cũng còn phụ thuộc vào một số chương trình khuyến mãi đặt biệt riêng mà ngân hàng phát hành kết hợp với một bên thương mại điện tử thực hiện. Ví dụ như nếu bạn mua hàng ở Thế Giới Di Động bằng thẻ tín dụng VPBank thì có thời gian được hoàn tới 5% giá trị đơn hàng.

Ngoài các chương trình hoàn tiền thường xuyên khi sử dụng thẻ, có một số ngân hàng có ưu đãi hoàn tiền rất lớn cho giao dịch đầu tiên với thẻ tín dụng. Loại này thì chỉ là khuyến mãi có thời hạn và không có hiệu lực liên tục trong thời gian bạn sở hữu thẻ tín dụng cashback có tính năng hoàn tiền đâu.

Có được hoàn tiền mãi không?

Mỗi loại thẻ tín dụng cashback sẽ bị áp một hạn mức hoàn tiền tối đa hàng tháng/ mỗi năm. Hạn mức phổ biến được nhiều ngân hàng áp dụng hiện nay là tối đa hoàn tiền 600.000đ mỗi tháng, tức là tương đương 7,2 triệu đồng/năm. Nếu bạn chi tiêu thường xuyên, liên tục với thẻ tín dụng thì rõ ràng những lợi ích hoàn tiền này lớn hơn rất nhiều so với khoản phí thường niên từ vài trăm nghìn mà bạn phải trả cho ngân hàng.

Vậy ngân hàng chịu thiệt à?

Ngân hàng bị chịu thiệt một chút nếu so sánh giữa việc phát hành thẻ tín dụng cashback và một thẻ tín dụng chuẩn (không có tính năng hoàn tiền). Tuy nhiên, tổng thể thì ngân hàng thường sẽ không thiệt vì với mỗi giao dịch quẹt thẻ tín dụng ngân hàng đều thu phí xử lý giao dịch. Họ lấy các khoản phí này để bù đắp vào khoản tiền hoàn cho chủ thẻ.

Phần lớn các giao dịch với thẻ tín dụng cashback có mức hoàn tiền thấp hơn rất nhiều so với mức phí mà ngân hàng thu được. Chính vì thế mà ngân hàng sẵn sàng phát hành dòng thẻ tín dụng cashback này, với kỳ vọng là khách hàng sẽ chăm quẹt thẻ hơn. Khi khách hàng chi tiêu nhiều hơn thì số phí họ thu được cũng sẽ tăng lên.

Trong trường hợp này hay bất kỳ trường hợp nào khác chi tiêu bằng thẻ tín dụng thì chủ thẻ cũng không bao giờ phải chịu phí giao dịch. Phí giao dịch này ngân hàng sẽ thu từ phía người bán hàng. Đây là quy định trong ngành ngân hàng rồi. Vì vậy, bạn có thể yên tâm là bạn sẽ không phải chịu thiệt khi dùng thẻ tín dụng đâu.

Nên mở thẻ tín dụng cashback nào?

Cách đây vài năm thì chỉ có Citibank có dòng thẻ tín dụng cashback. Đến thời điểm hiện nay thì số ngân hàng cung cấp thẻ tín dụng hoàn tiền đã tăng lên khá nhiều rồi. Vì vậy mà bạn có nhiều lựa chọn thẻ tín dụng cashback để sử dụng.

Vậy nên sử dụng thẻ tín dụng cashback của ngân hàng nào? Trả lời câu hỏi này sẽ phụ thuộc vào thói quen chi tiêu của bạn. Tức là trung bình hàng năm bạn sẽ chi tiêu bao nhiêu tiền bằng thẻ tín dụng? Liệu bạn có thể giảm bớt các chi tiêu bằng tiền mặt và chuyển sang dùng thẻ tín dụng càng nhiều càng tốt để tận dụng ưu đãi hoàn tiền từ thẻ tín dụng hay không?

Sau khi ước tính tương đối được số tiền bạn chi tiêu mỗi năm bằng thẻ tín dụng, bạn sẽ ước tính được số tiền cashback mà mình có khả năng nhận được hàng năm. Lấy khoản cashback ước tính này trừ đi phí thường niên của thẻ tín dụng bạn sẽ tính được khoản thu nhập mang lại cho mình hàng năm từ việc sử dụng thẻ tín dụng cashback.

Dĩ nhiên, việc ước tính khoản tiền cashback sẽ không dễ dàng vì mỗi danh mục chi tiêu (y tế, giáo dục, bảo hiểm, siêu thị, nhà hàng...) của mỗi loại thẻ sẽ có tỷ lệ hoàn tiền khác nhau. Chính vì vậy, mời bạn xem tiếp chi tiết bên dưới đây để biết được dòng thẻ tín dụng cashback nào sẽ phù hợp với thói quen chi tiêu của bạn nhất.

Thẻ tín dụng Citibank Cashback

Điều kiện mở thẻ: Để mở thẻ tín dụng Citibank Cashback bạn phải từ 21 tuổi trở lên trong trường hợp bạn đứng tên thẻ chính.

Với quyền lợi khá hấp dẫn nên điều kiện mở thẻ tín dụng Citibank cashback cũng hơi cao một chút so với các thẻ khác. Ngân hàng Citibank yêu cầu thu nhập hàng tháng của chủ thẻ phải từ 15 triệu trở lên. Rõ ràng điều kiện này phức tạp hơn rất nhiều nếu so với các loại thẻ tín dụng không cần chứng minh thu nhập.

Phí thường niên: Nếu so với các loại thẻ tín dụng cơ bản (không có tính năng hoàn tiền) thì phí thường niên của thẻ tín dụng Citibank Cashback cao hơn khá nhiều. Cụ thể là phí thường niên của thẻ Citi Rewards là 700.000 VNĐ/năm còn phí thường niên của Citibank Cashback là 1.200.000 VNĐ.

Ưu điểm: Ba danh mục Y tế, Bảo hiểm, Xăng dầu có mức hoàn tiền là 5%. Vì vậy nếu một năm bạn chi tiêu tổng cộng trên 24 triệu cho 3 danh mục này thì chắc chắn là phần cashback sẽ nhiều hơn phí thường niên hàng năm.

Tỷ lệ hoàn tiền

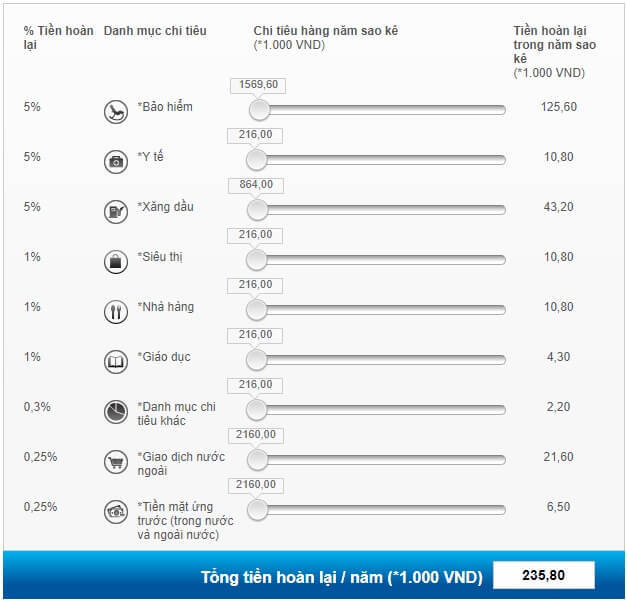

Mức hoàn chi tiêu của thẻ tín dụng Citibank Cashback đối với từng nhóm sản phẩm dịch vụ sẽ có mức cashback khác nhau. Các dịch vụ bảo hiểm, y tế, xăng dầu có tỷ lệ hoàn tiền là 5%. Các khoản chi tiêu cho giáo dục, nhà hàng, siêu thị có tỷ lệ hoàn tiền là 1%. Các danh mục khác có tỷ lệ hoàn tiền 0.25% - 0.3%.

Với thẻ Citibank cashback, số tiền hoàn bạn có thể nhận tối đa mỗi tháng là 600.000 VNĐ tức là mỗi năm bạn sẽ được hoàn tối đa là 7.200.000 VNĐ.

Mức hoàn tiền của thẻ Citibank cashback

Như vậy nếu bạn trừ đi phí thường niên là 1 triệu 2 thì mỗi năm bạn có thể tích lũy thêm cho gia đình mình 6 triệu đồng nếu chi tiêu nhiều với thẻ tín dụng. Đây là con số cũng đáng để cân nhắc đúng không nào.

Ngoài các ưu đãi hoàn tiền thì thêm một yếu tố khác khiến thẻ tín dụng Citibank luôn rất hấp dẫn đó là Citibank luôn có rất nhiều quà tặng như Vali, đồng hồ thông minh...cho khách hàng đăng ký mở thẻ online.

Ngoài ra, chủ thẻ tín dụng Citibank còn được tận hưởng các ưu đãi mua sắm từ hàng nghìn điểm chấp nhận thẻ ở nhiều quốc gia trên thế giới nữa. Vì thế mà thẻ tín dụng Citibank cũng rất phù hợp cho những ai đi du lịch thường xuyên.

Thẻ tín dụng Standard Chartered Cashback

Điều kiện mở thẻ: Yêu cầu đối với nam là từ 21 – 60 tuổi, đối với nữ từ 21 – 55 tuổi. Bên cạnh đó đối với điều kiện về thu nhập hàng tháng thì Standard Chartered có qui định khác nhau giữa người Việt Nam và người nước ngoài.

Đối với người Việt Nam bạn cần có thu nhập mỗi tháng từ 10 triệu trở lên mới có thể mở thẻ Cashback tại Standard Chartered. Riêng người nước ngoài thì đòi hỏi thu nhập phải cao hơn là từ 45 triệu trở lên. Hình thức chứng minh thu nhập là qua hợp đồng lao động, sao kê tài khoản lương các tháng gần nhất.

Phí thường niên: Phí thường niên đối với thẻ tín dụng Standard Chartered Cashback là 1.000.000 VNĐ/năm. Nếu so với thẻ tín dụng cashback của Citibank thì dòng thẻ Cashback của Standard Chartered rẻ hơn 200.000đ/năm.

Tỷ lệ cashback

Cách ước tính số tiền cashback của thẻ Standard Chartered rất đơn giản. Standard Chartered chỉ phân biệt về tỷ lệ hoàn tiền đối với giao dịch bằng VNĐ hay ngoại tệ. Cụ thể là nếu bạn chi tiêu bằng ngoại tệ thì tỷ lệ cashback là 1% giá trị giao dịch.

Với các khoản mua sắm bằng VNĐ thì tỷ lệ hoàn tiền là 0.5% (một nửa so với giao dịch bằng ngoại tệ). Tuy nhiên bạn có thể thấy rằng nếu so với tỷ lệ hoàn tiền của Thẻ tín dụng Citibank Cashback đối với các nhóm dịch vụ bình thường là 0.3% thì tỷ lệ hoàn tiền của Thẻ tín dụng Standard Charterd Cashback có phần cao hơn.

Thẻ tín dụng cashback Standard Chartered

Ưu điểm: Ưu điểm lớn nhất của thẻ tín dụng cashback của Standard Chartered là không giới hạn mức hoàn tiền. Tức là nếu bạn chi tiêu càng nhiều thì được hoàn càng nhiều. Và nếu bạn quẹt thẻ nhiều hơn 200 triệu/năm thì chắc chắn là số tiền cashback đã đủ bù vào khoản phí thường niên rồi.

Thẻ tín dụng VPBank Step Up Cashback

Trong số các dòng thẻ tín dụng hoàn tiền hiện nay thì VPBank Step Up và VPBank VPLady giống như hai ngôi sao đang lên vậy. Điều kiện mở thẻ đơn giản, tỷ lệ hoàn tiền cao, phí thường niên thấp. Chắc chắn là bạn không thể mong đợi gì hơn thế.

Điều kiện mở thẻ: Đúng như ý nghĩa cái tên Step Up thì đây là loại thẻ tín dụng mà VPBank dành riêng cho các bạn trẻ. Đối với các bạn trẻ thì thu nhập chưa cao nên điều kiện về thu nhập hàng tháng để mở Thẻ tín dụng VPBank Step Up chỉ là 7 triệu/tháng. Phần lớn các bạn sinh viên mới ra trường đi làm đã đủ điều kiện làm loại thẻ này rồi.

Phí thường niên: VPBank có chương trình miễn phí phí thường niên trong năm đầu tiên khá hấp dẫn. Cụ thể là bạn sẽ được miễn phí phí thường niên nếu bạn là chủ thẻ chính là có thực hiện 3 giao dịch chi tiêu với giá trị từ 300.000 VNĐ trở lên trong tháng đầu tiên.

Bạn sẽ tiếp tục được miễn phí thường niên trong năm tiếp theo nếu tổng chi tiêu trong năm hiện tại của bạn là 60 triệu đồng. Trong trường hợp bạn không đáp ứng các điều kiện trên thi phí thường niên là 400.000 VNĐ đối với thẻ chính và 200.000 VNĐ đối với thẻ phụ.

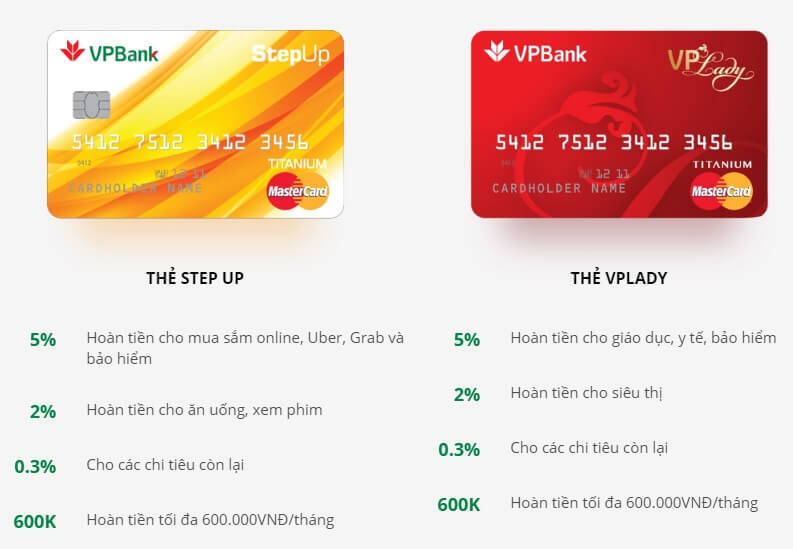

Thẻ tín dụng hoàn tiền VPBank Step Up

Mức hoàn tiền khi chi tiêu: Mức hoàn tiền đối với Thẻ tín dụng VPBank Step Up khá cao đối với hình thức mua sắm online, dịch vụ Grab là 5%. Nếu bạn chi tiêu cho các hoạt động ăn uống, giải trí xem phim thì bạn sẽ được hoàn tiền 2%.

Với các dịch vụ khác thì bạn chỉ được hoàn 0.3%. Nhóm chi tiêu hoàn tiền cao cũng khá phù hợp với phân khúc các bạn trẻ thường tiêu dùng mua sắm online nhiều. Tuy nhiên bạn cần lưu ý các điểm mà bạn sẽ được hưởng chính sách cashback. Đó phải là những điểm mua bán có liên kế với VPBank tại Việt Nam như Lazada, Adayroi, Hotdeal, Muachung, Muachung, Pico, Điện Máy Chợ Lớn, VHC, Phuc Anh, Nguyen Kim, The gioi di dong, Cung Mua, FPT Shop.

Mức hoàn tiền của hai dòng thẻ tín dụng VPBank Step Up và VPBank Lady

Mức hoàn tiền tối đa đối với thẻ VPBank Step Up và VPBank VPLady là 600.000đ/tháng, tức là 7,2 triệu/năm.

Thẻ tín dụng VPBank VPLady

Điều kiện mở thẻ: VPLady là thẻ tín dụng hoàn tiền hướng đến khách hàng là những phụ nữ độ tuổi từ 18 tuổi trở lên, có nhiều nhu cầu mua sắm, giải trí.

Điều kiện về thu nhập của thẻ này khá nhẹ nhàng. Chỉ cần bạn có thu nhập hàng tháng từ 7.500.000 VNĐ trở lên là có thể đăng ký mở thẻ Thẻ tín dụng VPBank VPLady. Nếu so với các thẻ tín dụng các ngân hàng khác thì có thể nói VPBank là ngân hàng có điều kiện mở thẻ khá dễ dàng .

Phí thường niên: Tương tự như thẻ VPBank Step Up thì hiện nay Vpbank cũng có những chương trình ưu đãi miễn phí thường niên cho thẻ VPBank VPLady. Cụ thể là bạn chỉ cần thực hiện 3 giao dịch chi tiêu với giá trị mỗi giao dịch là 300.000 VNĐ trong tháng đầu tiên thì bạn sẽ được miễn phí thường niên.

Và nếu trong năm nay tổng số tiền chi tiêu của bạn là 60 triệu thì năm sau bạn cũng sẽ được miễn phí thường niên. Nếu không bạn sẽ phải đóng phí thường niên mỗi năm là 400.000 VNĐ

Thẻ tín dụng VPLady

Tỷ lệ cashback

Nắm rõ tâm lý của chị em phụ nữ là tập trung tài chính vào gia đình đặc biệt là con trẻ nên VPBank đã xây dựng một chính sách hoàn tiền vô cùng tâm lý. Cụ thể là nếu chị em chi tiêu liên quan đến lĩnh vực giáo dục thì tỷ lệ hoàn tiền lên đến 5%. Ngoài ra còn được tặng các voucher với giá trị hấp dẫn tại các đơn vị liên kết với VPBank.

Bên cạnh đó, các khoản chi tiêu mua sắm tại các siêu thị lớn như Big C, Metro, Co-op mart sẽ được VPBank hoàn tiền lên đến 2%. Đối với các hoạt động chi tiêu thuộc các nhóm dịch vụ khác thì tỷ lệ hoàn tiền là 0.3%. C

hính sách hoàn tiền cũng được VPBank qui định cụ thể là chủ thẻ sẽ được hoàn tối đa 600.000 VNĐ/ tháng và tối đa 7.200.000 VNĐ/năm. Có thể nói với sự dễ dàng trong điều kiện mở thẻ thì VPBank VPLady là một trong những lựa chọn phù hợp đối với các chị em phụ nữ trong việc tiết kiệm chi tiêu cho gia đình.

Lời kết

Cuộc cạnh tranh thu hút khách hàng mở thẻ tín dụng ngày càng hấp dẫn. Những sản phẩm thẻ tín dụng cashback với tỷ lệ hoàn tiền cao, phí thường niên thấp và điều kiện mở thẻ dễ dàng sẽ là những dòng thẻ được nhiều khách hàng lựa chọn. Ở đây, hai dòng thẻ tín dụng hoàn tiền của VPBank rõ ràng là ưu việt và mang lại quyền lợi vượt trội so với các dòng thẻ hoàn tiền khác.

Chỉ lưu ý là chính sách của ngân hàng có thể sẽ thay đổi sau thời gian ban đầu thu hút khách hàng. Vì vậy, dù mở thẻ bạn vẫn cần sẵn sàng tâm lý để đổi sang thẻ khác có lợi hơn nếu một ngày đẹp trời nào đó ngân hàng quyết định thay đổi chính sách hoàn tiền - đây là điều thực tế mà mình từng trải qua.