Nguyên lý tính lãi suất tiết kiệm thì khá là đơn giản. Ví dụ nói là tiết kiệm có lãi 7% một năm, nếu bạn gửi 100 triệu lãi suất 7%/năm thì cuối năm sau sẽ có 107 triệu. Tuy nhiên, vấn đề sẽ phát sinh khi bạn gửi các kỳ hạn khác 12 tháng.

Ví dụ như cùng số tiền đó, bạn gửi 18 tháng, lãi suất cuối kỳ là 7%/năm thì lãi suất thực tế của bạn sẽ nhỏ hơn 7%/năm đấy. Bài viết này sẽ giúp bạn hiểu rõ cách tính lãi suất tiết kiệm. Qua cách tính ở đây, bạn sẽ tính được ra chuẩn số của ngân hàng. Từ đó bạn sẽ dễ dàng so sánh xem gửi kỳ hạn bao nhiêu tháng thì lợi nhất.

Cách tính lãi suất tiết kiệm như thế nào?

Nên gửi tiền ở ngân hàng nào?

Trước đây mình hay gửi tiền ở Vietcombank, BIDV vì mình cứ nghĩ là ngân hàng lớn, uy tín thì an toàn. Tuy nhiên, giờ mình không giữ suy nghĩ này nữa. Quan điểm của mình đã thay đổi khá nhiều. Hiện nay, mình luôn tìm kiếm những ngân hàng có lãi suất cao nhất để gửi tiết kiệm. Mình sẵn sàng gửi tiền ở Bắc Á Bank, NCB, OCB...miễn sao lợi ích mang lại cho mình là nhiều nhất. Nếu bạn muốn kết hợp sử dụng thêm dịch vụ tài khoản, thẻ ATM thì nên đọc bài viết nên mở thẻ ATM ngân hàng nào tốt nhất hiện nay.

Vietcombank luôn có lãi suất tiết kiệm thuộc nhóm thấp nhất

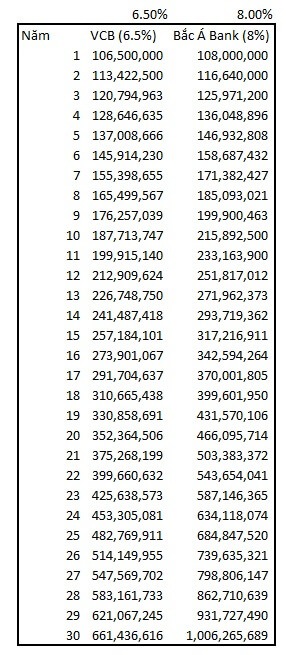

Lý do: Chỉ một năm thì bạn sẽ thấy nó khác biệt không đáng kể. Nhưng nếu giữa các ngân hàng lớn và ngân hàng nhỏ có sự chênh lệch lãi suất 1.5% - 2% thì như bảng tính dưới đây bạn sẽ thấy sự khác biệt vô cùng lớn theo thời gian. Đó là sự khác biệt đến từ lãi suất kép (lãi mẹ đẻ lãi con sau mỗi năm). Cùng một số tiền gửi vào VCB và Bắc Á Bank sau 30 năm chênh nhau tới 52%.

Bảng tính lãi từ cùng một khoản tiền gửi 100 triệu

Các nội dung dưới đây sẽ hướng dẫn bạn cách tính lãi suất tiết kiệm ngân hàng. Hình thức gửi tiết kiệm phổ biến nhất là hình thức tiết kiệm nhận lãi cuối kỳ và mình sẽ nói về cách tính lãi này trước tiên.

Cách tính lãi suất tiết kiệm nhận lãi cuối kỳ

Cách tính lãi suất tiết kiệm áp dụng cho khoản tiền gửi có kỳ hạn nhận lãi cuối kỳ là cách tính lãi suất cơ bản nhất. Đối với loại tiền gửi này, bạn chỉ được rút gốc, lãi khi đáo hạn đúng thời gian quy định (ví dụ: 1, 3, 6 tháng). Công thức tính lãi suất cụ thể theo ngày 360 ngày / 365 ngày như sau:

Tiền lãi = (Tiền gửi x Lãi suất năm x Số ngày gửi)/365

Hoặc công thức tính lãi suất theo tháng như sau:

Ví dụ như, bạn gửi 100 triệu trong kỳ hạn 12 tháng ở mức lãi suất 8%, thì tiền lãi bạn sẽ nhận là:

Tiền lãi = (100.000.000 x 8% x 365)/365 = 8.000.000đ

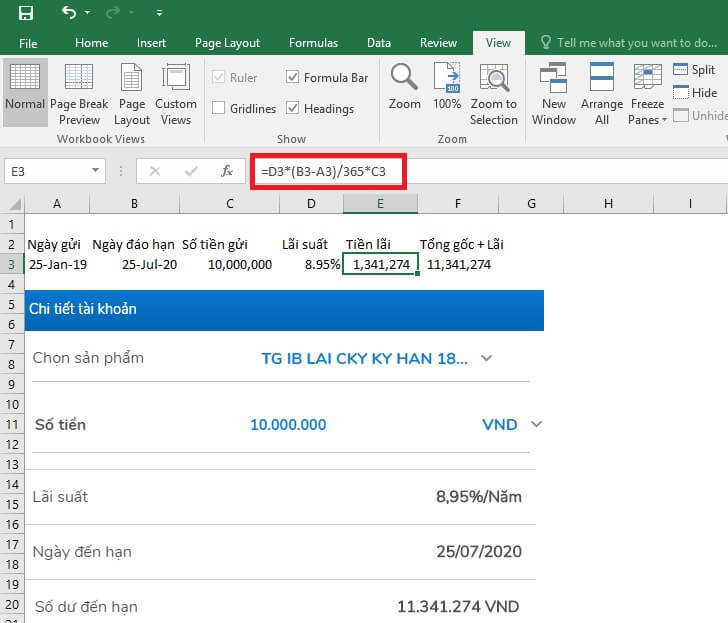

Lưu ý: Trước đây có một số ngân hàng áp dụng cách tính 1 năm là 360 ngày nhưng hiện nay phần lớn các ngân hàng đã thay đổi sang cách tính lãi bằng cách lấy số ngày gửi/ 365. Hình dưới đây là ảnh chụp công thức tính lãi suất tiết kiệm trên Excel và so với cách tính của ngân hàng. Bạn sẽ thấy là số tiền lãi hoàn toàn giống nhau.

Cách tính lãi suất tiết kiệm nhận lãi cuối kỳ trên Excel

Cách tính lãi suất tiết kiệm nhận lãi từng tháng

Ngoài phương thức tính lãi nhận cuối kỳ ở trên, bạn còn có thể lựa chọn cách nhận lãi từng tháng. Điều này nghĩa là, thay vì đợi đến cuối kỳ mới nhận được tiền lãi, bạn có thể chọn nhận lãi 12 lần (1 lần/tháng) suốt thời hạn gửi tiền. Cách tính lãi suất tiết kiệm cho hình thức nhận lãi này như sau:

Tiền lãi hàng tháng = Tiền gửi x Lãi suất / 12

Mình cùng lấy ví dụ trên là gửi 100 triệu trong 12 tháng với mức lãi suất 8%/năm. Khi nhận lãi theo phương thức này, mỗi tháng ta sẽ nhận được:

Tiền lãi = 100.000.000 x 8% / 12 = 666.667đ

Nếu bạn nhân số tiền lãi này cho 12 thì cũng ra tổng 8 triệu tiền lãi như trên. Vậy có lẽ cách nhận lãi này có lợi hơn khi nhận lãi cuối kỳ? Thực tế, điều này chưa hẳn đúng. Lý do là ngân hàng luôn có bảng lãi tiết kiệm khác nhau cho hình thức nhận lãi cuối kỳ và nhận lãi hàng tháng/ hàng quý. Lãi suất năm với hình thức nhận lãi hàng tháng thường thấp hơn lãi suất năm khi gửi tiền nhận lãi cuối kỳ. Và thường thì sau khi tính toán quy đổi thì hai mức lãi này sẽ tương đương nhau.

Cách đổi lãi suất từ năm sang tháng và ngược lại

Bạn lưu ý là lãi suất năm 12%/năm sẽ khác với lãi suất 1%/tháng. Lý do là trong tài chính thì lãi mẹ có khả năng đẻ lãi con. Người nào gửi tiền với lãi suất 1%/tháng thì chắc chắn có lợi hơn người gửi tiền 12%/năm. Lý do là khoản lãi sinh ra và được nhận hàng tháng có thể được gửi tiếp với lãi suất 1%/tháng. Vì thế mà có khái niệm lãi suất kép (compound interest). Cụ thể dưới đây là công thức giúp bạn chuyển đổi lãi suất từ năm <-> lãi suất tháng.

Để chuyển đổi lãi suất từ năm sang tháng/quý hoặc ngược lại, bạn hãy nhớ công thức sau đây:

R = (1 + AR) ^ (1/T) – 1

Trong đó:

- R (rate) là lãi suất tháng/quý đang cần tính

- AR (annual rate) là lãi suất năm

- T (time) là khoản thời gian. T của quý là 4, T của tháng là 12. Nếu bạn cần đổi lãi suất năm sang lãi suất theo ngày thì T là 365.

Ví dụ ngân hàng VPBank đang có lãi suất tiền gửi tiết kiệm là 12%/năm. Bây giờ công thức tính ra lãi suất tháng sẽ là:

MR = (1 + AR) ^ (1/T) – 1 = (1 + 12%) ^ (1/12) – 1 = 9,5%/tháng

Ngược lại, nếu ta có lãi suất tháng là 1%/tháng, thì cách quy đổi sang lãi suất theo năm sẽ là:

AR = (1 + MR)^12 – 1 = (1 + 1%)^12 – 1 = 12,68%/năm

Đây là công thức bỏ túi khi bạn cần tính thủ công và chuyển đổi linh hoạt giữa các kỳ hạn. Ngoài ra, bạn có thể tìm được các công cụ tính lãi nhanh và tiện lợi trên website của nhiều ngân hàng.

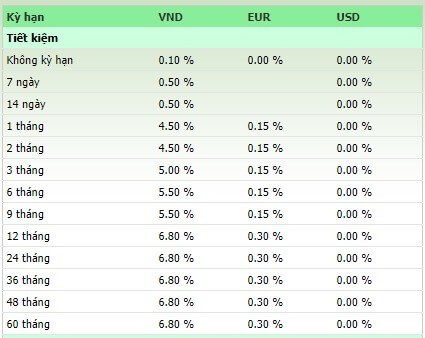

Công thức tính lãi suất không kỳ hạn

Lãi suất tiền gửi không kỳ hạn tương đương với lãi suất tiền gửi tài khoản thanh toán. Nhìn chung lãi suất này ở mức khá thấp, thường dưới 1%/năm. Đặc điểm của loại hình tiền gửi này là bạn có thể rút tiền bất cứ lúc nào và bất cứ đâu mà không cần báo trước với ngân hàng.

Công thức để bạn tính lãi không kỳ hạn cũng khá đơn giản như sau:

Tiền lãi = Tiền gửi x Lãi suất x Số ngày thực gửi/360

Ví dụ, bạn duy trì trong tài khoản thanh toán của Timo từ ngày 1 đến ngày 30 đều đặn 500.000đ, thì tiền lãi bạn nhận được là:

Tiền lãi = 500.000 * 0,1% * 30/360 = 4167đ

Cùng ví dụ trên, tuy nhiên, nếu ngày 10 bạn rút 200.000đ thì tiền lãi ta tính lại như sau:

Tiền lãi = (500.000 * 0,1% * 10/360) + (300.000 * 0,1% * 20/360) = 3055đ

Đơn giản là, từ ngày 1 đến 10 trong tài khoản bạn có 500.000đ. Nhưng từ ngày 11 đến 30, bạn chỉ còn 300.000đ trong tài khoản. Như vậy, tiền lãi sẽ thay đổi theo số tiền gửi và số ngày bạn gửi. Hơn nữa, tiền lãi thông thường sẽ được chuyển vào tài khoản của bạn vào cuối tháng.

Rút tiết kiệm trước hạn thì cách tính lãi suất tiết kiệm thế nào?

Khi bạn rút tiền trước hạn, tiền lãi bạn nhận sẽ được tính với mức lãi suất tiền gửi không kỳ hạn tại thời điểm rút và áp dụng cho khoảng thời gian bạn đã gửi. Đây là việc không nên làm nhất vì bạn gần như sẽ mất hết lãi.

Sau đây mình sẽ lấy một trường hợp ví dụ: bạn gửi 100 triệu trong thời hạn 1 năm ở mức lãi suất 8%/năm. Đến giữa năm, bạn rút ra 100 triệu. Mức lãi suất không kỳ hạn thời điểm đó là 0,1%.

Áp dụng công thức tính lãi suất không kỳ hạn, bạn sẽ nhận được số tiền tương đương:

Tiền lãi = 100.000.000 * 0,1% * 180/360 = 50.000đ

Bạn thấy đấy, với lãi suất 8%/năm thì gửi nửa năm số lãi phải là 4 triệu nhưng bạn chỉ nhận được 50.000đ khi rút tiền trước hạn.

Nên chia nhỏ khoản tiền để gửi, phòng khi bạn cần rút trước hạn

Vấn đề rủi ro bị mất lãi sẽ được giải quyết phần nào nếu bạn chia nhỏ các khoản tiền gửi ra. Với cách này khi bạn cần rút một khoản tiền nhỏ thì bạn chỉ cần đáo hạn sớm 1 sổ thôi chứ không cần phải đáo hạn hết khoản tiết kiệm như cách trên. Một số ngân hàng cung cấp giải pháp khá hữu ích là tiết kiệm rút gốc linh hoạt chính là áp dụng chính sách này.

Chia nhỏ số tiền ra nhiều sổ là cách hiệu quả tránh rủi ro phải đáo hạn toàn bộ

Đó là khi bạn rút gốc sớm thì chỉ phần gốc rút sớm bị tính lãi không kỳ hạn. Phần còn lại vẫn được áp dụng lãi suất tiết kiệm bình thường.

Cũng tương tự ví dụ trên, bạn có thể chia nhỏ số tiền ra làm 5 khoản nhỏ, mỗi khoản 20.000.000đ. Kỳ hạn tương tự 12 tháng với lãi suất 8%/năm. Và lãi suất không kỳ hạn 0,1%/năm tại thời điểm rút tiền sớm. Như vậy, nếu trong 90 ngày bạn rút sớm 1 khoản, thì lãi bạn nhận là:

Tiền lãi = 20.000.000 * 0,1% * 90/360 = 5000đ

Sau 90 ngày nữa, bạn lại cần một số tiền để xoay sở, lần này bạn rút 2 khoản, thì tiền lãi bạn nhận là:

Tiền lãi = 40.000.000 * 0,1% * 180/360 = 20.000đ

Nếu không có gì thay đổi, thì số tiền còn lại bạn đáo hạn đúng kỳ hạn và nhận được tiền lãi sau:

Tiền lãi = 40.000.000 * 8% * 180/360 = 1.600.000đ

Như bạn thấy đấy, dù bạn không hưởng trọn số tiền lãi dự kiến, nhưng cách chia nhỏ số tiền gửi giúp bạn có đủ khoản tiền khi cần và vẫn có lợi hơn là khi gửi một tổng tiền lớn.